Call us now:

L’impôt sur le revenu en Thaïlande

En Thaïlande, l’impôt sur le revenu, plus communément appelé « impôt sur le revenu des personnes physiques », est un impôt directement prélevé sur les revenus qu’une personne reçoit. Lorsque l’on parle de « personne », on fait référence à une personne physique, une société de personnes ou une société sans personnalité juridique.

Les personnes assujetties à l’impôt sur le revenu doivent calculer leur obligation fiscale pour l’année civile écoulée, remplir leur déclaration d’impôt et s’acquitter du paiement de l’impôt dû. Le code des impôts thaïlandais prévoit des taux d’imposition utilisés pour calculer le montant d’impôt à payer. Il est impératif que la déclaration fiscale et le règlement correspondant soient transmis au « Service des Impôts » au plus tard le 31 mars de l’année suivant l’année d’imposition.

Table des matières

Qui doit payer l’impôt sur le revenu en Thaïlande ?

Il convient de distinguer deux catégories de personnes assujetties à l’impôt sur le revenu en Thaïlande : les « résidents » et les « non-résidents« .

Premièrement, une personne résidente est définie comme une personne qui réside en Thaïlande pendant plus de 180 jours au cours d’une année fiscale. Le résident est tenu de payer l’impôt à la fois sur chaque revenu perçu en Thaïlande et sur les revenus provenant de l’étranger mais introduits en Thaïlande.

Deuxièmement, selon le code fiscal thaïlandais, une personne non-résidente ne sera redevable de l’impôt que sur les revenus perçus en Thaïlande. Cependant, il existe des conventions fiscales bilatérales entre la Thaïlande et d’autres pays afin d’éviter la double imposition.

Quels sont les revenus imposables ?

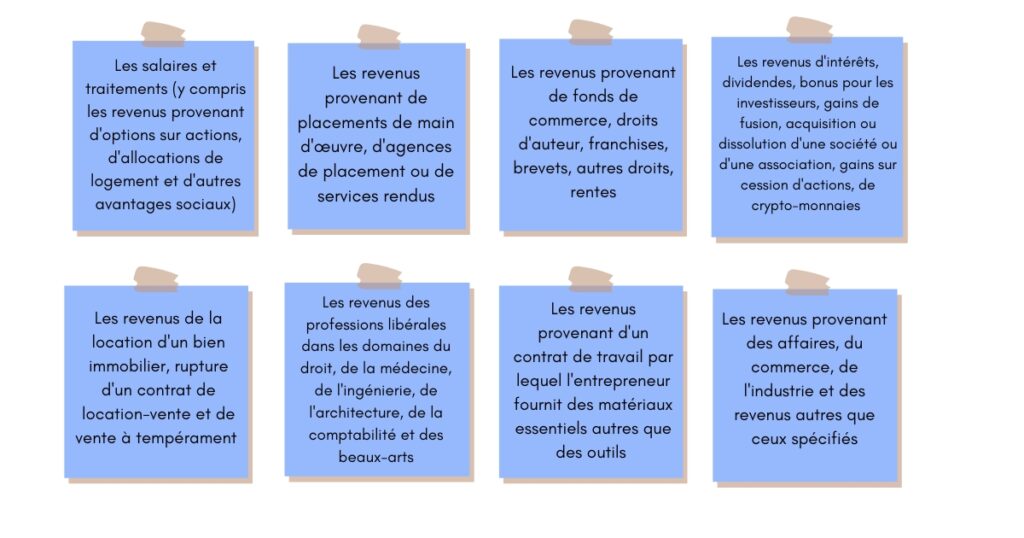

Toute personne, qu’elle soit résidente ou non résidente du pays, sera imposée sur le revenu imposable résultant d’un emploi ou d’une activité exercée en Thaïlande. Ainsi, l’article 40 du code des impôts thaïlandais déclare huit catégories de revenu imposable :

Obtenez des conseils juridiques d’experts.

De quelle manière est calculé le revenu imposable ?

La méthode de calcul du revenu imposable dépend de plusieurs facteurs clefs :

- Tout d’abord, il convient de segmenter les sources de revenus en huit catégories distinctes telles que préconisées par les autorités fiscales.

- Ensuite, des exemptions s’appliquent selon la nature et le montant de chaque flux monétaire.

- Une fois cette classification effectuée, les sommes exonérées doivent être soustraites afin d’obtenir le revenu brut.

- Parallèlement, le quotient familial offre la possibilité de minorer ce montant. En effet, des abattements fiscales sont accordés au titre du foyer conjugal et des enfants à charge.

En définitive, le revenu imposable correspond au revenu brut duquel ont été retranchées les exemptions et les réductions légales :

- Un célibataire bénéficie d’une déduction fiscale de 60 000 bahts.

- Un couple marié jouit du même avantage fiscal ainsi que d’un abattement supplémentaire de 60 000 bahts si son épouse ne perçoit aucun salaire.

- Chaque enfant ouvre droit à une modération de 30 000 bahts sous certaines conditions.

Les résidents étrangers vivant en Thaïlande sont-ils soumis à l’impôt sur le revenu ?

En Thaïlande, la résidence fiscale est un élément déterminant pour savoir si une personne est assujettie à l’impôt sur le revenu. Si vous vivez en Thaïlande pendant plus de 180 jours au cours d’une année d’imposition, vous êtes généralement considéré comme un résident fiscal et devez payer l’impôt sur l’ensemble de vos revenus, qu’ils soient générés localement ou à l’étranger.

Les résidents étrangers vivant en Thaïlande sont donc assujettis à l’impôt sur le revenu sur leurs revenus mondiaux. Cependant, la Thaïlande a conclu des conventions fiscales avec de nombreux pays, ce qui peut permettre d’éviter la double imposition sur un même revenu dans les deux pays.

Il est essentiel de consulter les autorités fiscales thaïlandaises ou un professionnel de la fiscalité pour obtenir des conseils spécifiques à votre situation, car les règles fiscales peuvent changer et varier en fonction de divers facteurs individuels

Comment effectuer sa déclaration d’impôt sur le revenu ?

La déclaration d’impôt peut sembler compliquée, mais avec la bonne préparation, le processus devient plus facile. Tout d’abord, il est important de noter que l’année fiscale correspond à l’année civile, du 1er janvier au 31 décembre. Par la suite, les déclarations et paiements d’impôts doivent être effectués pour l’année suivante, soit N+1.

Pour déclarer correctement ses revenus, le formulaire approprié doit être soumis au service des impôts. Le formulaire « PND 90 » permet de différencier huit catégories de revenus et doit être utilisé à moins que seul un salaire soit gagné. Les exemptions applicables sont ensuite appliquées et les revenus totaux sont additionnés. Finalement, des déductions additionnelles peuvent s’appliquer en fonction de la situation familiale.

Conformément à l’article 40 du code des impôts, si un individu ne reçoit qu’un salaire, le formulaire « PND 91 » devra être rempli à la place du « PND 90 ». De plus, ceux qui perçoivent des revenus locatifs, des professions libérales ou d’autres sources doivent soumettre une déclaration semestrielle avant le 30 septembre en utilisant le formulaire « PND 94 ».